電子帳簿保存法という法律は昔からありますが、2024年1月から正式に義務化されます。

どのような制度なのかご説明します。

電子帳簿保存法とは?

電子帳簿保存法とは、帳簿を紙ではなく、データで保存しなければいけない制度です。

この制度は1998年から創設されていて今までは選択制でしたが、2022年から電子帳簿保存法の改正が施行され、この2年間を猶予期間として2024の1月から完全義務化されます。その為、2024年からは紙で帳簿を保存をしていると法律を守れなくなってしまいます。個人・法人や会社の大小関係なく、帳簿のデータ保存が必須となります。

罰則について

電子帳簿保存法の義務化により、守れない場合は以下のような罰則があります。

違反により直ちに青色申告の承認を取消されるわけではないものの、取消しの場合は最大65万円の特別控除や欠損金の繰越、特別税額控除の適用などができなくなります。

電子取引により授受した取引データを削除、改ざんするなどして、売上除外や経費の水増しが行われた場合のほか、保存された取引データの内容が事業実態を表していないような場合(架空取引等)は重加算税が10%加重されます。

会社法第976条の規定に基づき、100万円以下の過料が科せられる可能性があります。

電子帳簿保存法 3パターン

電子帳簿保存法には3つの保存方法があり、①電子帳簿等保存、②スキャナ保存、③電子取引に分けられます。

①電子帳簿等保存とは、データで作成した帳簿・書類をデータで保存することです。例えば会計ソフトや変換ソフトで作成したものはデータで保存します。

②スキャナ保存は、紙で受領した書類をデータで保存することです。仕入れ先から届いた紙の請求書、物品を購入した際のレシートや領収書をデータ保存すると言うことです。

③電子取引は、メール等で授受した取引情報をデータで保存することです。メール以外にも通販等で購入した領収書なども該当します。紙ではなく電子上でやり取りしたものに関してデータ保存が必要となります。

3つのうち、③電子取引が義務化されます。例で言うと、紙で貰った請求書の保存は紙でもデータでも出来るが、メール等の場合は電子取引に該当するので必ずデータで保存しなければいけないと言うことになります。

データで作成した帳簿・書類をデータで保存

紙で受領した書類をデータで保存

メール等で授受した取引情報をデータで保存

電子取引の保存要件

電子取引の保存要件というものがあります。

- 自社開発の場合はシステムの仕様書・取扱説明書等を準備しておく

- 見読可能装置の備付け(ディスプレイ・プリンターなど)

電子データを見れるようにディスプレイを準備しておく事と、税関調査で印刷を要求された場合、すぐできるようにプリンターや複合機の準備。 - 検索機能の確保

日付・金額・取引先の3つの要件で検索ができるようにしておく。(※下に詳細あり) - 訂正・削除の履歴(次のいずれかの措置を行う)

①タイムスタンプが付された後の授受

②速やかにタイムスタンプを付す

③訂正削除ができないシステムを利用する

④訂正削除の防止に関する事務処理規程を策定、運用、備付け

1〜3番は基本的に有料のサービスになるので、電子取引の保存義務化になかなか予算を組めない方にとっては、4番が実務的な運用になるかと思います。

検索機能の確保

③検索機能の確保について、以下3つの条件を満たす必要があります。

- 取引年月日その他日付、取引金額、取引先について検索できること

- 日付または金額の範囲指定により検索できること

- 2つ以上の任意の記録項目を組み合わせた条件により検索できること

ただし、税務調査時にダウンロードの求めに応じれば2と3の要件は不要となります。更に、基準期間の売上5,000万円以下の事業者と書面で取引日、取引先ごとに整理し提示可能な事業者は検索要件の全てが不要となります。

電子でもらったデータをこれまで通り書面で印刷した状態でファイリングするなど、きちんと整理されている状況で、税務調査の際に調査官に提出できる事業者は検索要件が不要となります。

自社のサーバー等に保存する場合の対処法

削除・訂正の履歴が残るようなシステムのある有料のサービスを使えない事業者様には、現状のサーバーに保存する方法が2つあります。

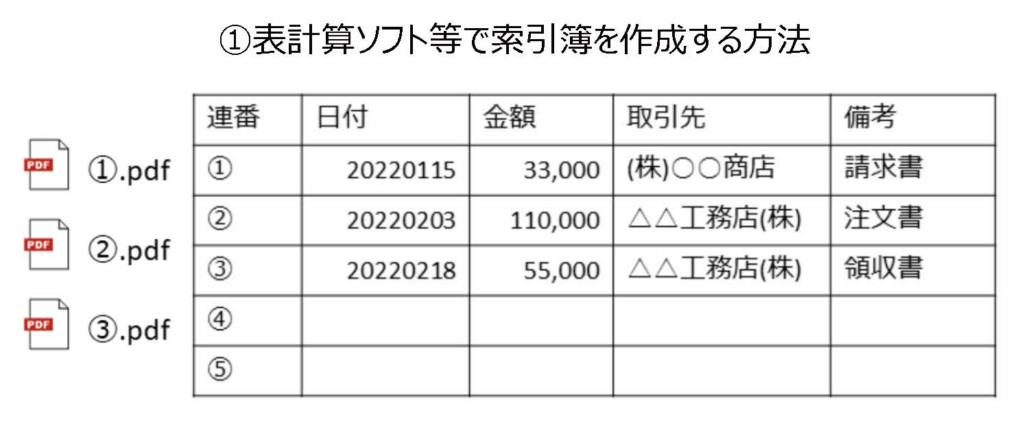

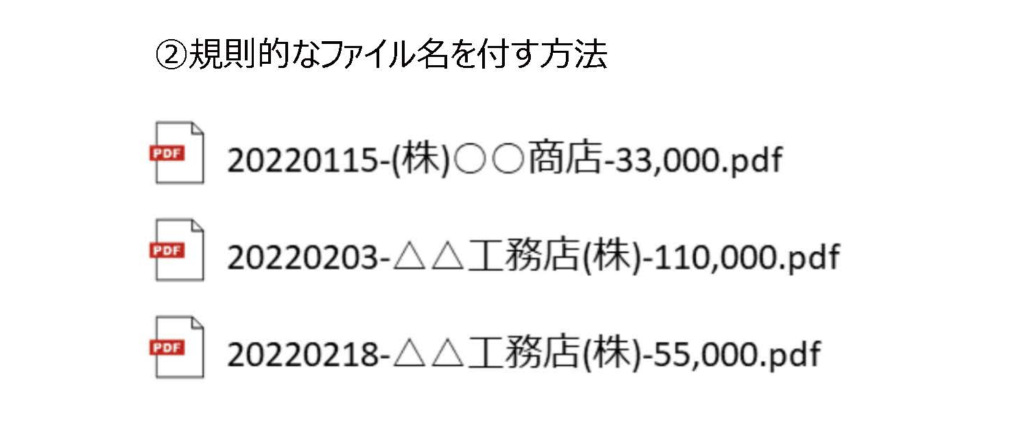

①表計算ソフト等で索引簿を作成する方法

表計算ソフトで日付や金額の記載をし、該当のPDFファイルに番号を振り、その番号を表に記載する保存方法です。これは認められています。

②規則的なファイル名を付す方法

ファイル名に取引日・取引先・金額を記載し保存する方法です。

事務処理規定

電子データの保存方法を規程に沿って行わなければならない事務処理規定があり、記載すべき項目が9つあります。国税庁ホームページにサンプルも記載されているので、御活用ください。

- 目的

- 適用範囲

- 管理責任者

- 電子取引の範囲

- 取引データの保存

- 対象となるデータ

- 運用体制

- 訂正削除の原則禁止

- 訂正削除をおこなう場合

電子帳簿保存法メリット・デメリット

| メリット | デメリット |

|---|---|

| ①コスト削減 (紙代、印刷代、処分費用、印紙税) | ①コスト増加 (システム導入料・保存費用) |

| ②業務効率化 (ファイリング不要、データの連携等) | ②システム導入時の労力 (抵抗感、再教育など) |

| ③その他 (整理整頓やフリーアドレスの実現) | ③その他 (ウイルス対策等、税務調査の効率化) |

電子帳簿法のメリットは、まずコスト削減が考えられます。今までかかっていた紙代・印刷代、処分・保管する費用もなくなります。更に、契約書を電子でやり取りする為、印紙税も不要になります。二つ目は業務効率化です。書類のファイリングや探す手間を省くことができます。また、電子データと会計ソフトの連携(IBやストリームド等)など、今まで行ってきた仕事のやり方を変えることで、同じことが短時間で行えるようになります。その他、電子化することにより書類の紛失・盗難の恐れがなく、整理整頓しやすい環境が整います。また、フリーアドレス・テレワークの実現など働く場所を選ばず仕事ができるようになります。

デメリットとしてシステムの初期費用やサーバーの保存費用に関してコスト増加が考えられます。それに加えて、システム導入時の労力もかかります。今まで行ってきたことを変えるとなると抵抗感があったり、ルールを新たに決め、教えることも必要になるので、システム導入時の一時的に労力が必要と考えられます。その他、ITに詳しい人材を確保することやシステム障害やウイルス対策をとる必要があります。また、税務調査が効率化することで、今までより詳しく調査が入り指摘事項が増える可能性もあります。ただ、きちんと準備・対応することで税金的に少し優遇されることもあります。

電子帳簿保存法のメリット・デメリットをお話ししましたが、電子帳簿保存法には「生産性の向上とコスト削減」という目的があります。この法律に従わなければ罰則があるからと、社内で十分な協議をせずに導入を進めてしまうと、それに準ずる事となってしまうので、手段の目的にならないように注意が必要です。

優良電子帳簿とは?

電子帳簿等保存の保存要件を満たし、下記3つの要件をすべて満たす帳簿は「優良電子帳簿」として認められます。優良電子帳簿として認められた場合、修正申告等で発生する過少申告加算税が5%軽減されるなどのメリットが受けられます。事前に届出が必要ですが、経理の効率化も測れるのではないかと思います。

▼優良電子帳簿の要件

- 訂正削除履歴の保存等が確認できる事

- 帳簿間の相互関連性が保たれている事

- 検索機能の確保をする事

帳簿間の相互関連性とは?

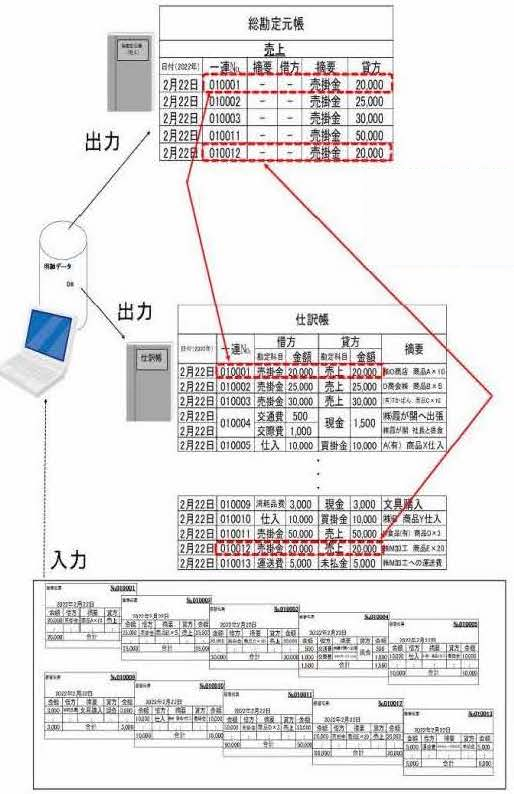

2番の「帳簿間の相互関連性」について掘り下げていきます。

【売上明細を1件ずつ入力する場合】

No.010001とNo.010012に関し、取引金額が同一であるため、一連番号等の情報がなければ、総勘定元帳及び仕訳帳における記録事項が同一の取引に係る記録事項であることを明確にできません。

総勘定元帳と仕訳帳における記録事項が仕訳No.や伝票No.などで同一のものと確認できるようにする必要があります。

【売上帳の月まとめの金額を会計システムに入力する場合】

集計結果が帳簿間において連携されています。

このように、総勘定元帳と売上帳のそれぞれに同一の一連番号を付すなどの対応が必要です。