なぜ経理事務の効率化が必要なのか、帳簿作成や管理のポイントなどについてお伝えします。

経理事務効率化の必要性

帳簿をまとめることや経理の自動化は経理事務の効率に大きく影響しますが、なぜ効率化が必要なのでしょうか。大きく分けて3つの理由が考えられます。

- ワークライフバランスの改善

- 人材不足への対応

- コスト削減

1つ目がワークライフバランスの改善です。現在は働き方改革など「働き方」を問われる時代です。限られた時間の中でしっかり成果を出すというのは、時間をどれだけ削減して同じような成果を出せるのかが重要です。2つ目が人材不足への対応です。採用募集していてもなかなか応募が来ない状況では、今の人員で成果を出す為には効率化は必須となるでしょう。3つ目はコストの削減です。紙代、印刷代はもちろんですが「時間」もコストです。短時間で業務をこなし、人件費や残業代を抑えることにも繋がるので経理事務の効率化は必要です。

1.主要簿と補助簿

帳簿とは事業取引やお金の流れを記録するもので大きく2種類に分けられます。

①主要簿:決算書等の財務諸表を作成するための帳簿

総勘定元帳、仕訳帳

②補助簿:主要簿を作成するための帳簿

補助記入帳→現預金出納帳、売上帳、仕入帳など

補助元帳→得意先元帳、仕入先元帳、固定資産台帳など

主要簿を作成するために管理をする必要があるものを補助簿で補います。おそらく補助簿は会社によって作成の有無が分かれるかと思いますが、主要簿は必ず作成しています。業務効率化を図るには補助簿をきちんと管理することが大切です。

補助簿をしっかり活用し、主要簿は極力簡素化することがポイント!

補助簿の作成と管理を徹底しよう

では、補助簿をどのように活用していくべきでしょうか。管理するうえで注意点が2つあります。

- 手書きではなくデータ管理(二度手間を防ぐ)

- 残高管理まで行う

この2つを徹底することで主要簿がかなり簡素化されます。

(作成例)

現金出納帳→Excel作成

預金出納帳→Excel作成or作成しない

得意先元帳・仕入先元帳→Excelや販管ソフトを活用

売上や仕入れの掛取引は月でまとめて処理しよう

(帳簿を作る際の例)

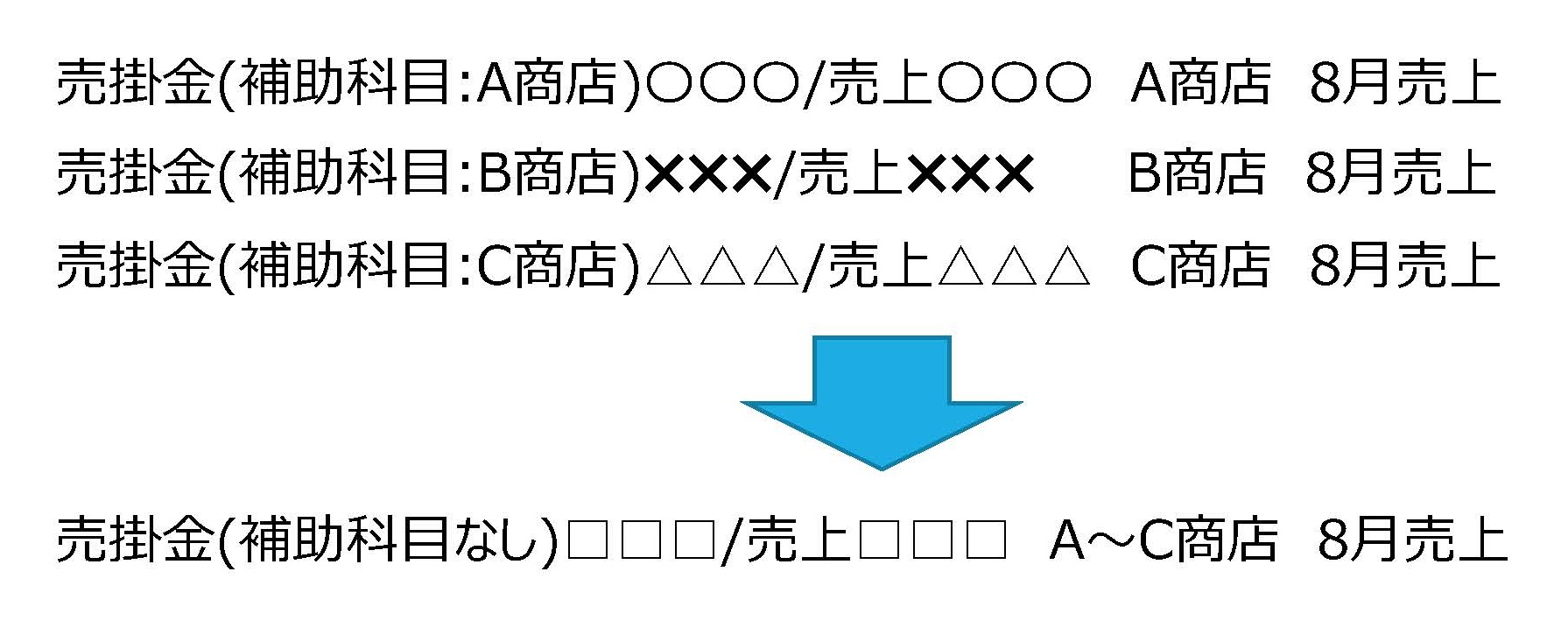

A商店、B商店、C商店の売掛金の残高を主要簿で管理していますが、もし商店ごとに主要簿を管理していくのであれば、図のように3段で仕分けをしなければいけません。

しかし、補助簿できちんと残高を見ていて、主要簿に残高を管理する必要がなければ、これらをまとめて1本の仕分けにすることができます。

補助簿が取引先毎に残高管理できていれば、主要簿に取引先毎の入力はなくても問題ありません。また会計帳簿で残高管理が不要なので補助科目も必要ありません。

このような例で、補助簿の管理に加え、主要簿もしっかり管理してしまう会社様も多いです。これでは二度手間になってしまうので、何をどこまで管理するか整理しましょう。

2.自動化

▼帳簿を作成する方法

1.記帳代行→税理士事務所に依頼し作成する

2.自計化→自社で手入力作成をする

3.自動化→自社で自動的に作成する

自動化とは、主要簿の作成を手書きや会計ソフトに入力することなく取込みや読み取り作業で自動的に作成する方法です。

最近は、クラウド会計という会計ソフトが流行っています。連携する仕組みが整っていたり、Excelの取り込みができたりなど、従手動で入力をする手間が省かれます。このソフトの登場により、自動化が更に進んでいます。

クラウド会計の活用

クラウド会計の誕生により自動化を前提とした帳簿の作成方法が可能になりました。

(自動化の具体的内容)

- 銀行口座やクレジットカードを連携して明細を取り込むことで、1クリックで仕訳作成ができる

- 紙の領収書やレシートを読み取ることで仕訳作成ができる

- 補助簿(現金出納帳など)のExcelデータを取り込むことで仕訳作成ができる

このように、極力手入力せずに自動連携や取込機能の活用で帳簿を効率良く作成することができます。最大70%の効率化に成功した会社もあるほど、大幅な経理処理の削減が期待できます。

青色申告の要件

確定申告には白色申告と青色申告がありますが、青色申告の場合は所定の帳簿に記載し、正しい申告をすると、所得税の優遇措置が設けられます。

きちんと帳簿を整えることで青色申告の条件を満たすことができます。事前に書類の提出が必要であったり、対象の条件もありますが、最大で65万円の所得控除も受けられるので、気になる方は国税庁のホームページでご確認ください。

【メリット】

・最大65万円の所得控除が受けられる

・純損失の繰越・繰戻ができる

・青色事業専従業者給与を必要経費にできる …など

【デメリット】

・事前に書類の提出が必要

・正規の簿記の原則により記帳すること(会計システムで入力すれば可)

・貸借対照表、損益計算書の添付、e-TAXによる申告書提出

仕入税額控除の要件

インボイス制度が始まった後に消費税を納めている事業者様で、仕入税額控除ができなかった場合、消費税の納税額がかなり増えてしまうので、仕入税額控除の要件に従って帳簿・請求書を保存していただく必要があります。

▼帳簿及び請求書等の保存(原則7年間)

| 帳簿の記載事項 | 請求書等の記載事項 ※インボイス制度開始後 |

|---|---|

| ・相手先の氏名又は名称 ・取引年月日 ・取引の内容 ・支払い対価の額 | 左記載項目のほか、 ・当社の氏名又は名称 ・消費税率 ・消費税額 ・相手先の登録番号 |

インボイス制度との関係①

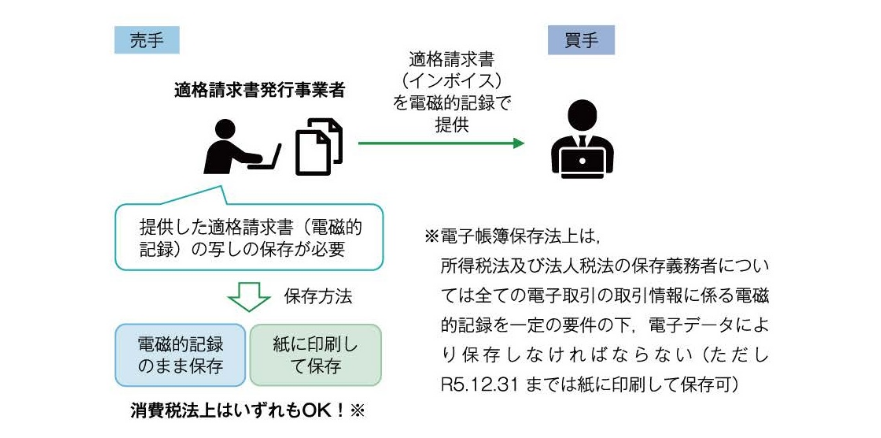

電帳法と消費税法で保存方法が異なります。

【電帳法と消費税法で異なる保存方法】

電帳法においては電子で受け取ったデータ・PDFファイルなどは電子取引に該当しますので、2024年の1月からは必ずデータとして保存する必要がありますが、消費税法上は今まで通り紙に印刷して保存することも認められています。

来年の1月1日以降、消費税のやり方では紙で保存できるが、法人税は電子で保存をしないといけないということになります。なので、どちらにせよ電子で保存した方が良いのではないかと思います。

電帳法:電子取引は全てデータ保存

消費税法:紙等での保存orデータ保存

インボイス制度との関係②

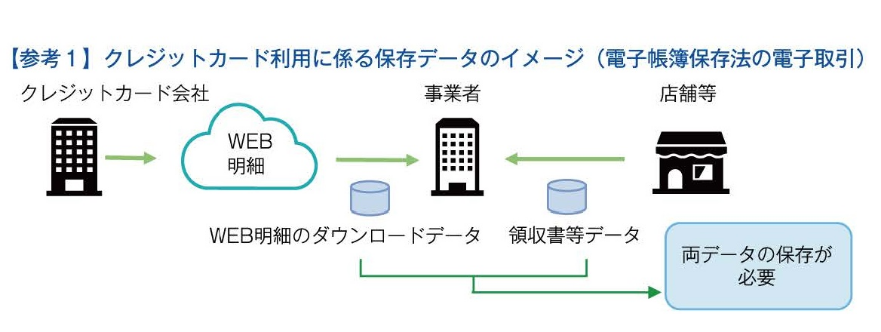

【クレジットカード明細の保存方法】

クレジットカード明細は、PDFで発行される場合やデータでしか来ない場合、そのクレジットカードを利用した店舗などで発行される領収書等の電子のデータは電子帳簿保存法にのっとって電子データで保存する必要があります。

消費税法上は、クレジットカード明細の保存はそもそも必要がありません。というのは、仕入税額控除の要件の請求書等の記載事項の要件にクレジットカード明細がないので、保存しても仕入税額控除ができないということです。なので消費税法上は領収書等のデータを保存しておく必要があります。

電帳法:クレジットカード明細・店舗等発行の領収書等データの保存が必要

消費税法:クレジットカード明細の保存は不要。領収書等データの保存が必要(紙保存でも可)